8月国内建筑钢材震荡上行

概述:在钢厂大面积停限产的影响下,7月份国内建筑钢材价格出现大幅反弹,幅度达200元/吨之多。但随着价格的快速回升,钢厂亏损面不断收窄,并实现扭亏,复产情绪浓厚,而房地产数据差强人意,终端需求仍旧低迷。所以八月份市场主要矛盾来自于供需矛盾,但是9月3日北京大阅兵使得市场环保预期再起,此是否有助于牵制整体产量和提前释放需求,从而利好于钢价?笔者通过以下几点进行分析:

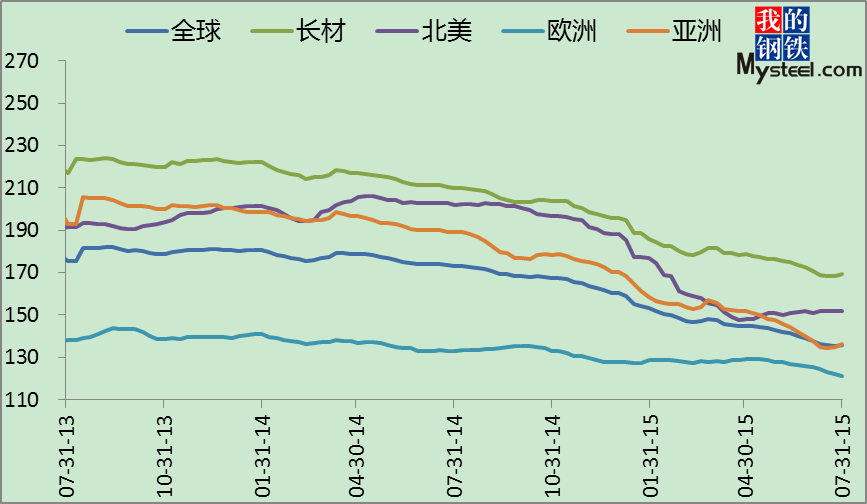

一、7月份国际钢铁价格涨跌互现

7月国际钢价涨跌互现。截至7月31日,Mysteel国际钢价综合指数为135.9,环比上月下跌1.45%,同比去年同期下跌21.51%;Mysteel长材指数为90.20环比上月下跌1.52%,较去年同期下跌30.08%。如下图所示:

图1:国际钢铁价格指数走势图

数据来源:Mysteel

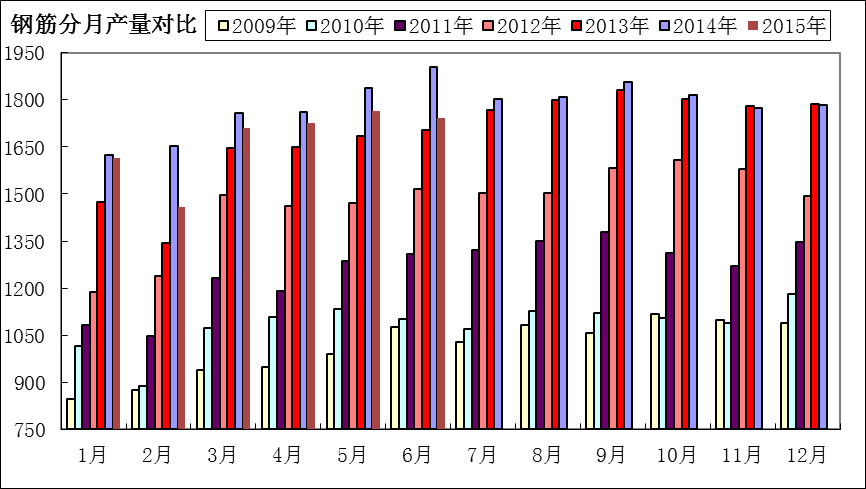

二、6月份产量螺线均减

截至2015年6月末,国内钢筋、线材产量分别为1742.40万吨和1291.10万吨,分别较上月减少22.30万吨和42.40万吨;环比降幅分别为1.26%和3.18%;较去年同期下降8.49%和5.34%。

图2:钢筋分月产量对比图

数据来源:Mysteel、统计局

图3:线材分月产量对比图

数据来源:Mysteel、统计局

三、6月建筑钢材表观消费有所降低

(一)进口量月环比螺增线减、年同比线螺均减

据海关统计数据显示,截至6月末,钢筋进口量为0.54万吨,环比增加45.95%,同比降低15.63%;线材进口4.52万吨,环比降低7.00%,同比减少24.67%。

(二)出口量月环比螺增线减、年同比螺线均增

据海关统计数据显示,截至6月末,钢筋出口量为1.92万吨,环比增加14.97%,同比增加47.69%;线材出口101.03万吨,环比降低5.70%,较去年同期增加33.81%。

(三)国内表观消费月环比、年同比螺线均减

从表观消费来看,6月份螺纹表观消费量为1741.02万吨,较去年同期降低8.53%,比上月降低1.27%;6月份线材表观消费量为1194.59万吨,较去年同期降低7.72%,比上月降低2.98%;由此而看6月份建筑钢材整体表观消费略有降低。具体如下图4、图5:

图4:钢筋表观消费变化图

数据来源:Mysteel、统计局

图5:线材表观消费变化图

数据来源:Mysteel、统计局

四、7月份全国建筑钢材市场回顾

(一)价格表现

截至7月末,Myspic国内钢材价格综合指数80.59,较上月下跌2.56%,较去年同期相比下跌32.35%;国内长材指数为90.20,较上月下跌1.52%,较去年同期下跌30.08%。螺纹钢指数为85.62,较上月下跌1.15%,较去年同期下跌31.54%;线材指数为91.31,较上月下跌1.12%,较去年同期下跌19.52%。

图6:Myspic指数走势图

数据来源:Mysteel

就7月份建筑钢材具体走势来看,全国市场建筑钢材价格呈小幅上涨态势,截至7月底,全国24个主要城市20mmHRB400材质螺纹钢平均市场价格在2180元/吨,较6月末上涨1元/吨;8.0mmHPB300材质高线平均市场价格在2295元/吨,较6月末上涨24元/吨。具体来看:

螺纹钢方面,全国市场螺纹钢价格涨跌互现,其中贵阳市场涨幅最大为230元/吨,乌鲁木齐市场跌幅最大为130元/吨。

图7:全国主要城市螺纹钢价格对比图

数据来源:Mysteel

而全国高线同样涨跌互现。分市场来看,其中武汉市场跌幅最大为230元/吨,乌鲁木齐市场跌幅最大为130元/吨。

图8:全国主要城市线材价格对比图

数据来源:Mysteel

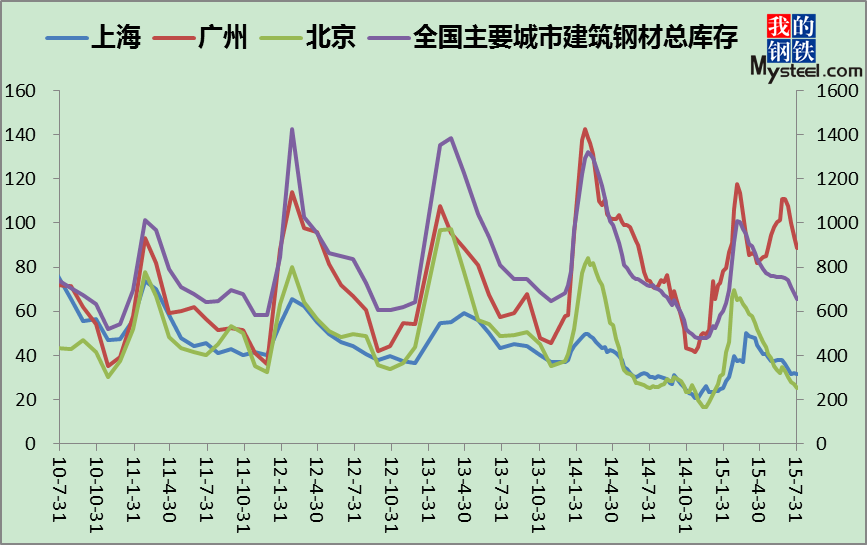

(二)库存情况

7月全国主要城市建筑钢材的库存量大幅下降。截至7月31日,全国主要城市建筑钢材(螺纹钢、线材)库存量为655.02万吨,较6月末(2015-6-26)减少98.62万吨,降幅为13.09%。再与去年同期(2014-6-26)相比,全国主要城市建筑钢材库存量同比降低61.40万吨,降幅为8.57%。

图9:国内主要市场建筑钢材库存变化

数据来源:Mysteel

五、国内宏观的影响

图10:国内宏观数据变化

数据来源:Mysteel、统计局

(一)固定资产投资方面

2015年1-6月份,全国固定资产投资(不含农户)237132亿元,同比名义增长11.4%(扣除价格因素实际增长12.5%),增速与1-5月份持平。从环比速度看,6月份固定资产投资(不含农户)增长0.88%。

(二)新开工投资方面

从施工和新开工项目情况看,1-6月份,施工项目计划总投资766316亿元,同比增长3.7%,增速比1-5月份回落1.2个百分点;新开工项目计划总投资191936亿元,增长1.6%,增速提高1.1个百分点。

从到位资金情况看,1-6月份,固定资产投资到位资金261507亿元,同比增长6.3%,增速比1-5月份提高0.3个百分点。其中,国家预算资金增长18.6%,增速提高8.3个百分点;国内贷款下降4.8%,降幅缩小1.5个百分点;自筹资金增长8.6%,增速回落1个百分点;利用外资下降30.9%,降幅扩大4.8个百分点;其他资金增长2.4%,增速提高2.3个百分点。

(三)房地产开发投资方面

2015年1-6月份,全国房地产开发投资43955亿元,同比名义增长4.6%(扣除价格因素实际增长5.7%),增速比1-5月份回落0.5个百分点。其中,住宅投资29506亿元,增长2.8%,增速回落0.1个百分点。住宅投资占房地产开发投资的比重为67.1%。

1-6月份,房地产开发企业房屋施工面积637563万平方米,同比增长4.3%,增速比1-5月份回落1个百分点。其中,住宅施工面积444447万平方米,增长1.7%。房屋新开工面积67479万平方米,下降15.8%,降幅收窄0.2个百分点。其中,住宅新开工面积46891万平方米,下降17.3%。房屋竣工面积32941万平方米,下降13.8%,降幅扩大0.5个百分点。其中,住宅竣工面积24354万平方米,下降16.5%。

1-6月份,房地产开发企业土地购置面积9800万平方米,同比下降33.8%,降幅比1-5月份扩大2.8个百分点;土地成交价款2866亿元,下降28.9%,降幅扩大3.1个百分点。

1-6月份,房地产开发企业到位资金58948亿元,同比增长0.1%,1-5月份为下降1.6%。其中,国内贷款10831亿元,下降4.1%;利用外资179亿元,下降3.9%;自筹资金23844亿元,增长0.1%;其他资金24095亿元,增长2.0%。在其他资金中,定金及预收款14121亿元,下降0.9%;个人按揭贷款7163亿元,增长10.0%。

6月份,房地产开发景气指数(简称“国房景气指数”)为92.63,比上月提高0.2点。

六、国内建筑钢材价格走势预测

概述:在钢厂大面积停限产的影响下,7月份国内建筑钢材价格出现大幅反弹,幅度达200元/吨之多。但随着价格的快速回升,钢厂亏损面不断收窄,并实现扭亏,复产情绪浓厚,而房地产数据差强人意,终端需求仍旧低迷。所以八月份市场主要矛盾来自于供需矛盾,但是9月3日北京大阅兵使得市场环保预期再起,此是否有助于牵制整体产量和提前释放需求,从而利好于钢价?笔者通过以下几点进行分析:

具体来看:

1、原材料价格或震荡向下运行;具体来看,得益于7月中旬钢价的企稳反弹,钢厂复产数量逐渐增多,补库需求增加,7月份原材料价格探底回升,截止7月31日,MyIpic铁矿石综合指数为65.2,月内最低为62.9。但同时近期关于9月北京阅兵环保减产预期再起,环保执法力度加大将抑制钢厂产量,进而影响铁矿石价格,预计8月份原材料价格震荡向下运行。

2、钢企生产热情逐步恢复,但厂内库存大幅下降。具体来看,据我网调查发现,截止7月24日,其螺纹钢周产能为454.77万吨,产线条数310条,实际开工条数242条,周开工率为78.1%,较上周增加2.3个百分点,较上月小幅回落0.8个百分点;实际周产量300.24万吨,周达产率66.0%,较上周增加1.9个百分点,较上月大幅回落2.4个百分点。全国139家建筑钢材生产企业螺纹钢库存总量389.06万吨,较上周减少30.68万吨,周环比下降7.31%,较上月减少49.78万吨,月环比下降11.33%。线材周产能为223.18万吨,产线条数168条,实际开工条数120条,周开工率为71.6%,较上周增加0.6个百分点,较上月回落5.0个百分点;实际周产量135.17万吨,周达产率60.6%,较上周增加0.5个百分点,较上月回落3.8个百分点。线材总量78.35万吨,较上周减少3.93万吨,周环比下降4.78%,较上月减少15.24万吨,月环比下降16.28%。钢厂减产检修力度不断扩大而且持续时间较长,导致7月份市场供给急速缩量,加快了厂内库存的消化速度,引发钢价企稳后快速反弹。价格大幅度的拉涨收缩了钢厂的亏损幅度,部分钢厂开始逐渐扭亏为盈,由此钢企复产情绪被点燃,但由于前期减产时间较长,产量难以形成累积效应,故8月份整体产量增幅仍较为有限。

3、房地产行业数据差强人意,景气度微幅回升。具体来看,虽然商品房销售面积、房地产开发企业到位资金同比增长显示出终端企业资金面较前期有所改善,但房地产开发投资、房屋施工面积增速较1-5月份双双回落,土地购置面积下降预示着终端企业投资谨慎,再投资意愿不强烈。同时,9月份北京大阅兵,为保证周边城市空气质量和社会环境,工地很可能阶段性停工,对市场需求造成一定影响,8月份市场需求仍旧低迷。

4、国内经济缓中趋稳,环保力度持续升级。从国家统计局公布的数据中显示,二季度GDP同比增长7%,好于市场预期,但从房地产指标来看,数据仍然差强人意。表明当前国内经济下行压力犹存,但已显示出缓中趋稳的迹象。另外,中共中央政治局7月30日召开会议,分析研究当前经济形势和经济工作,指出下半年要坚持积极的财政政策不变调,稳健的货币政策要松紧适度,保持合理的流动性,同时要采取务实有效的办法,引导消费、投资、出口稳定增长。更加值得注意的是,7月1日,唐山市政府发布《唐山市环保专项治理行动实施方案》通知,决定自即日起至年底在全市开展环保专项治理行动,同时近期关于9月北京阅兵环保减产预期再起。环保方面和宏观政策的消息直接分别利好于建筑钢材市场的供需两端。

总体来看,7月份国内钢价的大幅反弹无疑激发了钢厂的复产热情,对供给端将形成一定压力,而房地产方面数据差强人意,开发商再投资意愿欠佳,故钢价冲高后回落调整在所难免,然而,当前的社会库存水平将对钢价形成有效支撑。另外,考虑到临近9月北京大阅兵带来的高环保压力,钢企外贸订单维持较高水平,诸多稳增长政策的累积效应等情况,国内供需关系的良性发展将助推钢价继续上涨。预计8月份国内钢价呈震荡上行态势。

(Mysteel.com钢材部编辑,未经许可,请勿转载)

责任编辑:万超021-26093676

[需要查看更多数据,请免费试用钢联数据]