概述:随着淘汰钢铁落后产能基本结束、以及环保限产工作成为常态的背景下,供给侧改革政策面红利的积极作用在边际递减,品种间的价格有所波动。分品种来看,全国热轧板卷平均吨钢利润约在204元/吨以上,同比减少70.5%;螺纹钢平均吨钢利润约在454元/吨以上;而冷轧平均吨钢利润出现亏损压力。2019上半年“长强板弱”的态势有所维持,但价格重心同比均有所下移,进入下半年,市场卷螺的价差会否出现修复态势?板卷供需结构变化对价格波动预期又将如何?接下来,让我们通过以下数据分析来简单探讨。

一、板卷利润压缩倒挂压力大 “长强板弱”态势有所维持

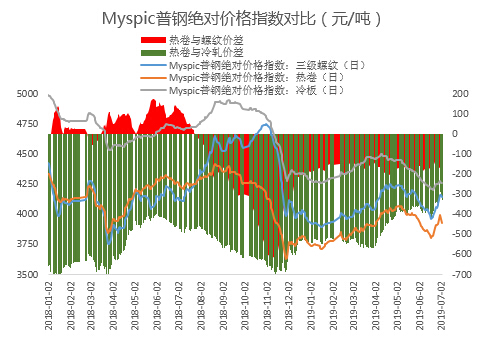

图1:Myspic普钢绝对价格指数对比(单位:元/吨)

数据来源:钢联数据

首先,从Myspic热轧卷板与螺纹钢、冷轧板卷普钢绝对价格指数走势来看,2019年1-6月份,热轧板卷最高价格出现在5月5日为4073.59元/吨,最低价格出现在1月16日为3713.68元/吨,高低价差为359.91元/吨;螺纹钢最高与最低价格出现时间与热轧一致,价格则分别为4244.29元/吨和3894.87元/吨,高低价差为349.42元/吨; 而冷轧最高价格出现在4月9日为4502.97元/吨,最低价格出现在6月21日为4200.81元/吨,高低价差为302.16元/吨。上半年全国热轧板卷现货平均吨钢盈利约在204元/吨以上,同比减少70.5%;螺纹钢现货平均吨钢盈利约在454元/吨以上,同比减少43.6%;而冷轧现货平均吨钢盈利出现倒挂压力,且同比所有扩大。另根据Mysteel跟踪统计,热冷价差从2018年年底的630元/吨缩小到230元/吨。由此看来,上半年呈现螺纹钢强于热轧板卷强于冷轧板卷品种的态势。

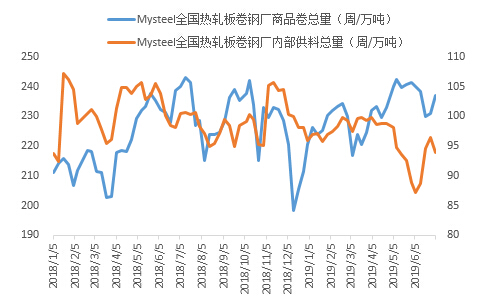

二、产能利用率未降反增 区域供应相对集中

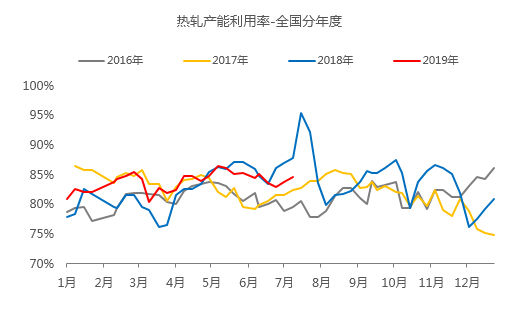

图2:全国热轧产能利用率(单位:%)

数据来源:钢联数据

表1:各区域钢厂产能利用率对比情况

数据来源:钢联数据

据Mysteel调查,2019年1-6月,从钢厂开工率与产能利用率来看,全国88%的热轧钢企样本平均开工率为92.01%,年同比降2.43%;但平均产能利用率为83.7%,年同比增1.49%。具体受环保限产、高炉或轧线检修与利润压缩的影响,上半年华北、华东、中南、东北区域钢厂的生产线检修情况较多或检修周期较长为主,但仅华北区域的产能利用率同比有所减少2.84%,其他区域均同比有所增加,且以西南、东北、华南区域钢厂产能利用率增幅较大,表明上半年对应区域的热轧供应相对集中。从2018年各区域钢厂产能利用率平均水平趋势来看,下半年西南、华南、西北区域钢厂的产能利用率增幅较为明显,仅华北区域的产能利用率有所放缓。而从2019年上半年产能利用率对比2018年的平均水平来看,现除华北、西北、中南区域的产能利用率较低外,其余区域的产能释放均较为旺盛,因此下半年区域钢厂产能利用率因限产/检修形成的“此起彼伏“变化值得关注,但整体供应压力应维持一个相对高位。

三、热轧商品卷总量与内部供料总量分化明显

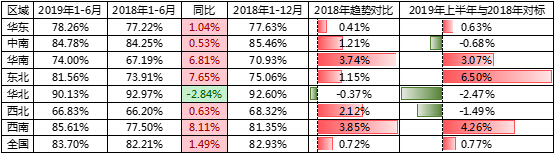

图3:全国热轧板卷钢厂商品卷总量与内部供料总量(单位:周/万吨)

数据来源:钢联数据

分类来看,Mysteel周度调查显示,如图3所示,2018年下半年热轧商品卷总量呈现(8-9月)冲高回落(10/12月)态势,而内部供料总量则呈现相对(8-9月)低位增加(11月)的态势。2019年1-6月,全国88%的热轧钢厂热轧商品卷的周均总产量约在231.31万吨,同比增加5.04%,高于2018年周均产量约3.11%;内部供料量周均总产量约在96.35万吨,同比减少4.84%,低于2018年周均产量约3.97%。商品卷产量与内部供料产量分化较为明显。结合目前冷热品种价格有所缩小的背景下,冷轧品种持续亏损以及下游需求差导致的接单压力,各大钢厂主动减产的意愿有所加强,这或将导致2019年下半年,内部供料总量维持承压低位保供的情况有待改善,而热轧商品卷总量维持高位生产供应的情况或有所延续。

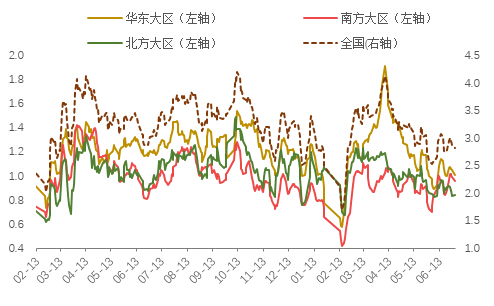

四、成交同比有所萎缩 北强南弱格局或有所维持

图4:热卷贸易成交量日度移动均线(单位:万吨/日)

数据来源:钢联数据

需求方面,据Mysteel每日成交量跟踪显示,同口径对比,2019年1-6月全国每日成交量呈现冲高回落态势,日均成交量水平约30942吨,同比减少3.98%,低于2018年日均水平约2094吨。分大区域来看,上半年日均成交量呈现华东大区大于北方大区大于南方大区的情况,具体量分别为11919吨、10095吨、8916吨,同比分别减少3.03%、增加7.65%、减少15.55%,表明今年南方大区的需求萎缩最为明显,北方大区的需求有所增加。而从2018年上下半年的数据对比来看,下半年华东大区日均成交量增3.25%、北方大区增18.07%、南方大区减5.36%。结合区域供应来看,南方大区供需矛盾或仍较突出,北方大区或供需矛盾表现尚可。

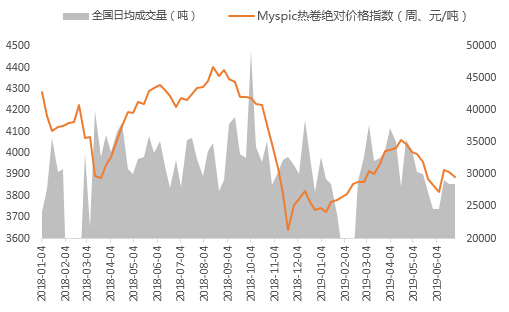

图5:全国热卷日均成交量与绝对价格指数(单位:吨、元/吨)

数据来源:钢联数据

而结合价格来看,2018年二三季度市场呈现量价齐升的态势,随后四季度价格快速下跌,成交量创年内新高后明显萎缩,市场呈现商家亏损压力大增的情况,这也导致进入2019年后量价重心均有所下移的表现,市场情绪尤为谨慎。

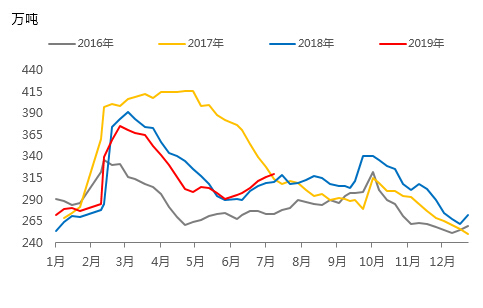

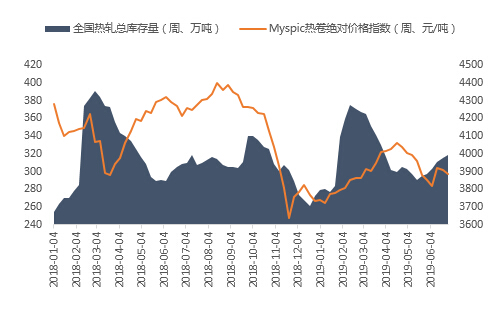

五、全国热轧总库存量同比减少 市场活跃度有所下降

图6:全国热轧总库存(单位:万吨)

数据来源:钢联数据

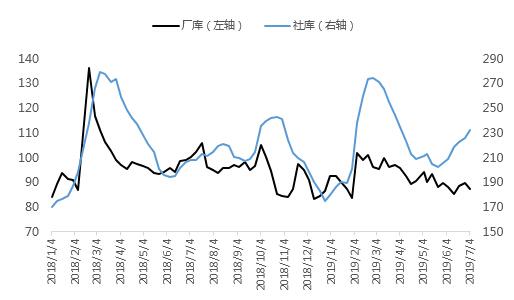

图7 :全国热轧钢厂库存与社会库存对比(单位:万吨)

数据来源:钢联数据

再看库存情况,2019年1-6月总库存量消化呈现冲高回落态势,周均库存量约316万吨,同比减少1.3%,高于2018年周均水平约2万吨,去库存化进度同比略快。截止至6月底,整体热轧品种的钢厂与社会库存总量约为315.8万吨,同比去年增幅为3.49%。上半年厂库周均量约为92.6万吨,同比减少5.8%,低于2018年周均水平约3.6万吨;社会库存周均量约为223.8万吨,同比增加1.1%,高于2018年周均水平6.1万吨。目前看来,厂库减少或表明钢厂转移压力意愿较为明显,同时据了解多元化钢厂对品种结构调整也是库存下降的因素之一,第三钢厂直接与下游合作的比例相应增加;而社会库存增加或表明市场活跃度有所下降。

图8 :全国热轧总库存量与热卷绝对价格指数对比(单位:万吨、元/吨)

数据来源:钢联数据

结合价格来看,2018年二三季度市场呈现高价低库存的态势,随后四季度价格快速下跌,市场囤货意愿明显减弱,甩货去库存节奏加快。进入2019年,上半年库存被动增加,表明市场需求有限,热轧价格重心有所下移。在供应维持高位预期的情况下,预计下半年库存快速下降可能性不大,这或反过来抑制热轧价格的高度。

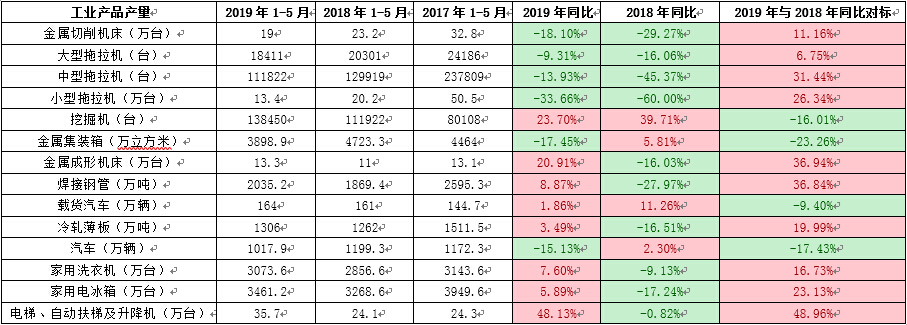

六、下游需求增幅相对良好 挖掘机与金属成形机床产量抢眼

表2 :工业产品产量

数据来源:钢联数据

从与板材相关的下游需求数据来看,截止至2019年1-5月,在与热轧板卷直接相关的工业产品中,金属切削机床、大、中、小型拖拉机产量数据继续不同程度的同比负增长,但从年度同比数据来看,产量有所回升;金属集装箱与汽车产量数据同比负增长,年度同比有所回落;其余挖掘机、金属成型机床、焊接钢管、载货汽车类等产品产量数据同比均呈现正增长。

下游工业需求的变化决定上游钢厂产品结构的生产与库存结构调整,也说明了2019年1-6月全国总库存水平同比偏低的原因。从以上工业产品产量的变化来看,其中挖掘机产量的大幅增长或表明公共基础设施(如公路、铁路及城市公共交通)方面仍有较快发展与憧憬。而在房地产开发投资增速有所回落的情况下,市场应仍处于去库存阶段,其配套对冷轧薄板、家用洗衣机、家用电冰箱及电梯、自动扶手电梯及升降机等需求带来一定支撑。随着智能制造的普及与深入,产品结构调整势在必行,高端产品比例的增加将避免低端产品形成恶性低价竞争。

七、下半年热轧仍有新增产能释放 供应压力依然较大

根据Mysteel跟踪统计,排除停产淘汰与增加新投产的情况来看,截止至2019年年底,全国投产的热轧钢厂或增至54家,比原样本约增加10.2%;热轧轧机数量或增至91条,比原样本约增加9.6%;设计产能总共约29840万吨,比原样本约增加10.5%,其中下半年预计新增产能约1800万吨。增加新投产的钢厂主要集中在华北区域,但下半年限产钢厂也集中在华北区域为主,其余区域的设计产能产线则以华东、华南有新增计划。若伴随新增产线如期试轧且释放,后期供给压力不减。

结束语

1、上半年“长强板弱”态势有所维持,下半年格局预计难有改观,但冷热价差或略有修复。

2、上半年二季度产能利用率高位回落,若三季度限产力度依旧从严,则供应压力有望短暂趋缓,而新增产能会否如期释放值得关注。

3、上半年冷热品种价格差进一步缩小,下半年内部供料总量或维持承压低位保供的情况有待改善,而热轧商品卷总量维持高位生产供应的情况或有所延续。

4、上半年成交同比有所萎缩,南方大区供需矛盾最为突出,北方大区或供需矛盾表现尚可,下半年北强南弱格局或有所维持。

5、上半年库存被动增加,表明市场需求有限,热轧价格重心有所下移。在供应维持高位预期的情况下,下半年库存快速下降可能性不大,这或反过来抑制热轧价格的高度。

6、上半年下游需求增幅相对良好,但价格重心下移,下半年需求若尚可维持,热轧板卷价格或仍有上涨可能,整体预期或冲高回落。